2019年第二季度全球智能手機市場呈現(xiàn)整體下滑趨勢,三星、華為保持增長,蘋果下滑顯著,小米、OPPO競爭激烈,頭部廠商格局分化加劇。

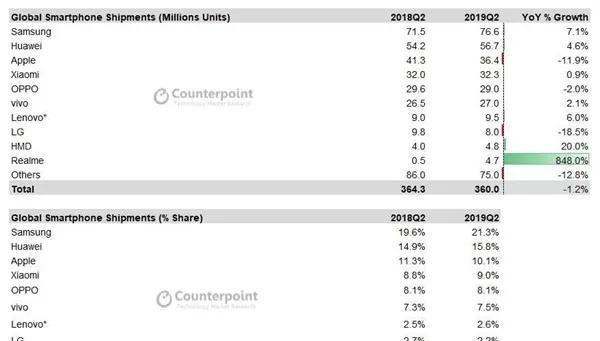

整體市場表現(xiàn)出貨量下滑:根據(jù)Strategy Analytics數(shù)據(jù),2019年第二季度全球智能手機出貨量為3.41億部,同比下降2.6%;Counterpoint Research數(shù)據(jù)為3.6億部,同比下降1.2%。兩家機構(gòu)數(shù)據(jù)差異主要源于統(tǒng)計口徑,但均反映市場整體收縮趨勢。

市場格局:前五廠商排名一致,依次為三星、華為、蘋果、小米、OPPO。頭部廠商與中小品牌差距擴大,市場競爭集中于前六名。

三星:

出貨量與份額:Strategy Analytics數(shù)據(jù)顯示出貨7630萬臺(同比增長6.7%,份額22.3%);Counterpoint Research數(shù)據(jù)為7660萬部(同比增長7.1%,份額21.3%)。

增長動力:中端與入門機型銷量提升,但價格競爭導(dǎo)致利潤率下降(二季度凈利潤同比下滑53.1%)。

華為:

出貨量與份額:Strategy Analytics數(shù)據(jù)顯示出貨5870萬臺(同比增長8.3%,份額17.2%);Counterpoint Research數(shù)據(jù)為5670萬部(同比增長4.6%,份額15.8%)。

增長動力:

P系列、榮耀及nova系列新品熱銷;

美國“實體名單”事件刺激國內(nèi)市場支持;

上半年出貨量達1.18億臺(華為官方數(shù)據(jù)),消費者業(yè)務(wù)收入占比提升至55%。

挑戰(zhàn):海外出貨受地緣政治影響,但國內(nèi)市場增長顯著。

蘋果:

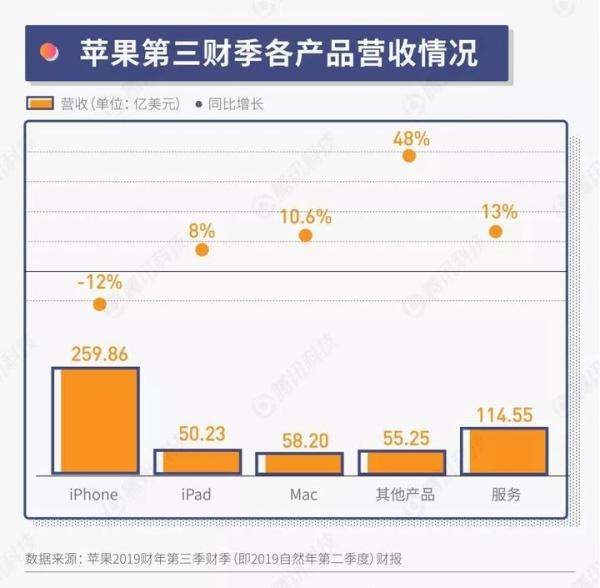

出貨量與份額:Strategy Analytics數(shù)據(jù)顯示出貨3800萬臺(同比下滑8%,份額11.1%);Counterpoint Research數(shù)據(jù)為3640萬部(同比下滑11.9%,份額10.1%)。

下滑原因:

三星S10系列與華為P30系列沖擊;

iPhone創(chuàng)新不足;

財報顯示iPhone營收同比下滑12%,拖累整體利潤(凈利潤同比下滑13%)。

小米:

出貨量與份額:Strategy Analytics數(shù)據(jù)顯示出貨3200萬臺(同比持平,份額9.4%);Counterpoint Research數(shù)據(jù)為3230萬部(同比增長不到1%,份額9%)。

市場策略:

印度市場出貨1020萬臺(份額28.7%),維持第一;

國內(nèi)市場受華為、OPPO、vivo競爭壓制,但獨立品牌Redmi表現(xiàn)穩(wěn)健。

OPPO:

出貨量與份額:Strategy Analytics數(shù)據(jù)顯示出貨2980萬臺(同比下滑不到1%,份額8.7%);Counterpoint Research數(shù)據(jù)為2900萬部(同比下滑2%,份額8.1%)。

市場策略:

推出Reno 5G機型進軍西歐;

國內(nèi)市場面臨華為競爭壓力;

若合并Realme出貨量(470萬部),總出貨將超越小米。

新興品牌:

Realme:二季度出貨量同比暴增848%,主要得益于印度市場成功(280萬臺)及國內(nèi)市場布局(推出Realme X)。

聯(lián)想(含摩托羅拉):出貨量同比增長6%,份額提升至2.6%。

LG:出貨量同比下滑18.5%,表現(xiàn)疲軟。

頭部廠商分化:三星、華為通過產(chǎn)品創(chuàng)新與市場拓展鞏固領(lǐng)先地位,蘋果因創(chuàng)新乏力與競爭加劇顯著下滑。

國產(chǎn)廠商崛起:華為、小米、OPPO、Realme等品牌在全球市場表現(xiàn)強勁,尤其在印度等新興市場占據(jù)優(yōu)勢。

中小品牌機會縮減:前六名廠商與后續(xù)品牌差距擴大,市場競爭進一步集中。